Ausbildungskosten von der Steuer absetzen – so machst du es richtig!

Ausbildungskosten von der Steuer absetzen – so machst du es richtig! https://bubolz-bartsch.de/wp-content/uploads/2018/09/ausbildung-und-steuern.jpg 1000 667 BubolzBartsch BubolzBartsch https://secure.gravatar.com/avatar/5ba3eb19072dc6cb57b768261e98ac78a7eff22549a74b35d34ec6dbeb45aef2?s=96&d=mm&r=gAls Heranwachsender hat man es nicht leicht, man ist unerfahren, befindet sich rechtlich aber bereits im Erwachsenenalter. Und damit gehen auch Verantwortlichkeiten einher, auch für die eigenen Finanzen. Um es Auszubildenden und Studenten aber nicht unnötig schwer zu machen, erlaubt es die aktuelle Steuerrechtslage, Ausbildungskosten von der Steuer abzusetzen. Welche Voraussetzungen dafür erfüllt werden müssen und welche Tipps und Tricks du dabei beachten solltest, erklären wir dir im Folgenden.

Studiengebühren, Fahrtkosten, Fachbücher – während der Ausbildung kommen viele Kosten auf dich zu, die du größtenteils aber von der Steuer absetzen kannst. Bildquelle: Africa Studio – 291369725 / Shutterstok.com

Kurz und knapp: So machst du Ausbildungskosten steuerlich geltend!

Eine gute Nachricht ganz zu Anfang: Ob du dich in der Erstausbildung oder einer nachfolgenden Ausbildung befindest, macht für die Frage, ob du Ausbildungskosten steuerlich geltend machen kannst, erst einmal keinen Unterschied. Dieser Unterschied ist nämlich nur für die Frage interessant, ob du die Kosten als Sonderausgaben oder Werbungskosten deklarieren musst.

Bleibt die Frage, was überhaupt genau unter den Begriff Ausbildungskosten fällt. Die häufigsten Kostenbereiche, die steuerlich berücksichtigt werden können, haben wir deshalb in der folgenden Auflistung für dich zusammengefasst:

- Gebühren für Studium, Prüfungsanmeldungen, Lehrgänge, Semester etc.

- Portokosten für Korrespondenzen mit der Bildungseinrichtung (ist gerade beim Fernstudium interessant)

- Zinsen für Bildungskredite

- Kosten für Reisen, Übernachtungen und Verpflegung (für vorgeschriebene Reisen), Exkursionen etc.; Kosten können auch steuerlich abgesetzt werden, wenn die Ausbildung eine längere Abwesenheit vom Wohnort verlangt

- Kosten für die Unterbringung an auswärtigen Ausbildungsorten, dazu zählen Nebenkosten ebenso wie die Miete oder der Verpflegungsmehraufwand

- Fahrtkosten zur Ausbildungsstelle

- Ausgaben für Arbeitsmittel, von Büromaterialien über elektronische Geräte wie den PC bis zum Büromobiliar

Natürlich gewährt diese Übersicht lediglich einen ersten Einblick und gibt noch wenig Aufschluss über tiefergehende Details, wozu zum Beispiel die Fragen zählen, wie Kosten für Auslandssemester steuerlich behandelt werden oder du Fahrtkosten korrekt absetzt. Antworten zu diesen Fragen gibt es weiter unten im Text.

Werbungskosten oder Sonderausgaben? Auf diese Punkte kommt es an!

Fall 1: Erstausbildung:

Wie sich Ausbildungskosten steuerlich absetzen lassen, hängt, wie erwähnt, damit zusammen, ob du dich in einer Erstausbildung befindest oder nicht. Unter einer Erstausbildung lassen sich alle Bildungsvorhaben subsumieren, die dir zum Erlernen eines zukünftigen Berufs dienlich sind. Dabei spielt es keine Rolle, ob es sich hierbei um eine betriebliche oder akademische Ausbildung, um Lehre oder Studium handelt. Und je nachdem, ob du während deiner Ausbildung Geld verdienst oder nicht, können deine Ausgaben als Sonderausgaben oder Werbungskosten deklariert werden.

- 1. Du verdienst Geld mit deiner ersten Ausbildung bzw. deinem ersten Studium? Setze deine Ausgaben unbegrenzt als Werbungskosten ab!

- 2. Du verdienst kein Geld mit deiner ersten Ausbildung bzw. deinem ersten Studium? Setze bis zu 6.000 Euro als Sonderausgaben ab!

Fall 2: Nachfolgende Ausbildung

Natürlich kann es auch vorkommen, dass du nach deiner Erstausbildung noch eine weitere Ausbildung beginnst, beispielsweise weil du nach einer Lehre noch studieren oder dich gänzlich beruflich umorientieren möchtest. In diesen Fällen werden Ausbildungskosten wie Fort- und Weiterbildungskosten behandelt, was heißt, dass du Ausbildungskosten unbegrenzt als Werbungskosten absetzen kannst. Damit dies möglich ist, muss die Erstausbildung mindestens ein Jahr angedauert haben und mit einer erfolgreichen Abschlussprüfung beendet worden sein. Ferner sollte eine nachfolgende Ausbildung auch zwingend für den jetzigen oder späteren Beruf vonnöten sein bzw. in einer nachweislichen Verbindung zu diesem stehen.

- 1. Du hast bereits eine Erstausbildung absolviert und befindest dich in einer weiteren Ausbildung für den jetzigen oder einen späteren Beruf? Setze deine Ausbildungskosten unbegrenzt als Werbungskosten ab!

Wichtig: Solltest du noch eine allgemeinbildende Schule besuchen, kannst du anfallende Kosten leider nicht steuerlich geltend machen. Denn der Besuch einer allgemeinbildenden Schule – egal ob Hauptschule, Gesamtschule, Realschule oder Gymnasium – gilt nicht als Berufsausbildung.

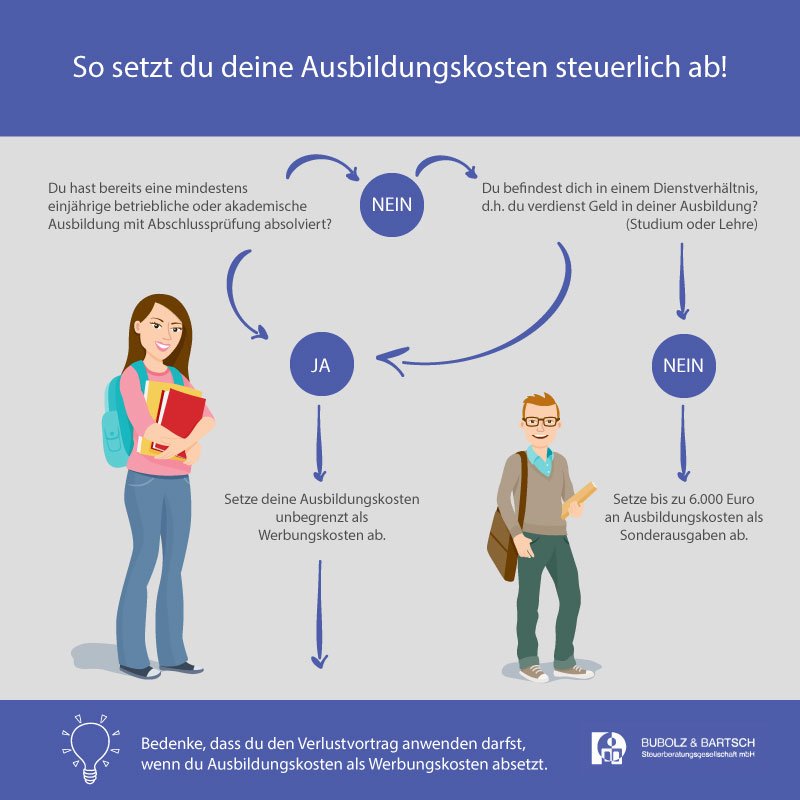

Du möchtest deine Ausbildungskosten absetzen? In dieser Infografik erkennst du auf einen Blick, welche Möglichkeit für dich infrage kommt. Bildquelle: bubolz-bartsch.de

Ausbildungskosten absetzen in der Praxis: Diese Fallstricke solltest du beachten!

Problemfall 1: Sonderausgaben, aber kein eigenes Einkommen…

Hans hat mit 18 sein Abitur gemacht und direkt im Anschluss ein Bachelor-Studium aufgenommen. Während seines Studiums kommen zahlreiche Kosten auf ihn zu. Eifrig sammelt Hans alle Nachweise über seine Ausgaben, um diese von der Steuer abzusetzen. Dank unserer Erklärung weiß Hans, dass er bis zu 6.000 Euro jährlich an Ausbildungskosten in der Steuererklärung als Sonderausgaben absetzen kann. Das Problem dabei: Hans hat überhaupt kein eigenes Einkommen und kann dementsprechend auch nichts absetzen.

Leider ist Hans mit diesem Problem nicht alleine. Viele junge Menschen wie Hans, die sich in einer Erstausbildung befinden, stehen vor dem Problem, dass sie ihre Ausbildungskosten als Sonderausgaben deklarieren müssen, jedoch kein Geld verdienen und folglich auch nichts absetzen können. Und da Sonderausgaben nur in dem Jahr, in dem sie getätigt wurden, steuerlich geltend gemacht werden können, verlieren viele junge Menschen sehr viel Geld.

Verfassungsrechtlich ist dies allerdings fragwürdig, was auch der Bundesfinanzhof (BFH-Beschluss vom 17.7.2014, VI R 2/12 und VI R 8/12) bzw. die Bundesrechtsanwaltskammer so sehen. Anders als bei Werbungskosten ist bei Sonderausgaben kein Verlustvortrag möglich. Kosten können also nicht mit Einkünften aus späteren Jahren verrechnet werden.

Wir empfehlen daher, die Kosten für die Erstausbildung als Werbungskosten zu deklarieren. Das Finanzamt wird dir daraufhin zwar mitteilen, dass es dies nicht anerkennt, ein endgültiges Ja oder Nein ist allerdings erst möglich, wenn das Bundesverfassungsgericht ein Urteil fällt. Dieses wird noch in diesem Jahr erwartet. Sollte dir dies zu kompliziert gewesen sein, helfen wir dir natürlich gerne in unserer Steuerkanzlei weiter.

Problemfall 2: Ausbildungskosten höher als Ausbildungsvergütung…

Miriam hat soeben ihre Schule beendet und sich für eine Ausbildung in der Kommunalverwaltung einige Kilometer außerhalb ihres Wohnorts entschieden. Da sie während der Ausbildung nicht nur die theoretischen Grundlagen in der Berufsschule erlernt, sondern zugleich schon in verschiedenen Behörden praktisch tätig ist, steht ihr ein Ausbildungsgehalt zu, was zeitgleich bedeutet, dass sie auch Steuern zahlen muss.

Wie Miriam bei uns gelernt hat, befindet sie sich in einem Dienstverhältnis. Sie ist somit steuerrechtlich berechtigt, ihre Ausbildungskosten unbegrenzt als Werbungskosten abzusetzen. Deswegen sammelt Miriam alle Nachweise über ihre Ausgaben. Dabei bemerkt sie, dass hierbei horrende Summen zustande kommen, denn sie muss nicht nur die teuren Gesetzestexte aus eigener Tasche bezahlen, sondern neben vielen kleineren Notwendigkeiten auch einen neuen PC, einen Laptop sowie das teure Bahn- und Busticket, um zu den Ausbildungsorten und zur Berufsschule zu gelangen.

Miriam hat am Jahresende ausgerechnet, dass ihre Ausbildungskosten höher lagen als ihre Ausbildungsvergütung. Da sie ihre Ausgaben aber als Werbungskosten deklarieren kann, bietet sich in diesem Fall ein Verlustabzug an. So kann sie ihre Ausgaben auch im Folgejahr noch geltend machen.

Unser kleines Steuer-ABC

Was sind Sonderausgaben?

Als Sonderausgaben werden private Ausgaben bezeichnet, die vom eigenen Einkommen abgezogen werden dürfen, um die Steuerschuld zu reduzieren. Hierbei kann es sich um Vorsorgeaufwendungen wie Beiträge zur Altersvorsorge handeln, aber auch um „andere“ Sonderausgaben. Dies schließt auch die Kosten für eine Erstausbildung mit ein, die jährlich bis zu einem Betrag von 6.000 Euro steuerlich geltend gemacht werden dürfen.

Was sind Werbungskosten?

Werbungskosten können viele Personenkreise vorweisen: Menschen mit sonstigen Einkünften außerhalb einer Selbständigkeit, Vermieter, Bezieher einer Rente, Anleger und – was in diesem Fall entscheidend ist – Arbeitnehmer. Für Arbeitnehmer, dazu zählen auch Auszubildende im Dienstverhältnis, lassen sich alle Kosten, die direkt mit dem eigenen Beruf in Verbindung stehen, als Werbungskosten deklarieren. Hierzu zählen beispielsweise Fahrt- und Reisekosten, Kosten für Berufskleidung und Fachbücher, Bewerbungskosten, Gewerkschaftsbeiträge, Umzugskosten, Kontoführungsgebühren u.v.m.

Was ist ein Verlustabzug?

Nimmt die Summe der eigenen Einkünfte im Jahr einen negativen Wert an, lassen sich die Verluste entweder mit dem Vorjahr oder dem Folgejahr verrechnen.

FAQ: Häufig gestellte steuerrechtliche Fragen zum Thema Ausbildungskosten absetzen

Ich unterstütze mein Kind finanziell während der Ausbildung. Kann ich diese Kosten steuerlich absetzen?

Ja, bis zu 924 Euro dürfen jährlich als Ausbildungsfreibetrag in der Steuererklärung angegeben werden, wenn das Kind finanziell unterstützt wird. Bedingung dafür ist, dass das Kind sich in der Ausbildung befindet und das 18. Lebensjahr vollendet hat, ferner darf es nicht mehr zu Hause wohnhaft, muss aber kindergeldberechtigt sein. Irrelevant ist hingegen, wie viel Ihr Kind während der Ausbildung verdient. Dies gilt seit 2012. Besteht kein Anspruch auf Kindergeld, lassen sich Unterhaltskosten bis zu 9.000 Euro im Jahr geltend machen. Davon werden allerdings alle Einkünfte des Kindes abgezogen, die oberhalb von 624 Euro liegen. Am Ende bleibt so oftmals nicht mehr allzu viel über.

Kann ich als Student meine Mietkosten steuerlich absetzen?

Mietkosten lassen sich prinzipiell auch als Werbungskosten oder Sonderausgaben absetzen. Wird das Studium steuerrechtlich als Erstausbildung behandelt, kannst du deine Mietkosten sogar dann absetzen, wenn du außerhalb deines Studienortes noch einen zweiten Wohnsitz bzw. ein Zuhause hast, in dem du dich regelmäßig aufhältst.

Auch als Werbungskosten sind Mietausgaben absetzbar, allerdings nur unter bestimmten Voraussetzungen, und zwar dann, wenn eine doppelte Haushaltsführung vorliegt. Dies ist gegeben, wenn deine Wohnung bzw. dein WG-Zimmer am Studienort nicht deinen Lebensmittelpunkt darstellen, sondern du außerhalb noch einen Hauptwohnsitz besitzt, von dem du mindestens zehn Prozent der laufenden Kosten trägst.

Kann ich als Azubi oder Student meine Fahrtkosten steuerlich absetzen?

Fahrtkosten lassen sich entweder über eine Entfernungspauschale oder über Reisekosten absetzen. Seit 2014 hast du im Vollzeitstudium allerdings nur noch die Möglichkeit, die Entfernungspauschale anzuwenden. Dies bedeutet, dass du nur noch die Fahrt von deinem Zuhause bis zur Hochschule mit 30 Cent je Kilometer berechnen darfst. Allerdings gibt es auch komplizierte Fälle, beispielsweise im dualen Studium oder wenn du ein Fernstudium als Vollzeitstudent absolvierst. Grundsätzlich kommt es darauf an, ob eine Einrichtung bzw. Ausbildungsstelle als auswärtige Tätigkeitsstelle anerkannt wird. Da dies von Fall zu Fall unterschiedlich sein kann, würden wir dich bitten, in solchen Fällen unsere Hilfe bei der privaten Steuererklärung in Anspruch zu nehmen.

Welche Kosten kann ich beim Auslandssemester steuerlich geltend machen?

Ähnlich wie bei allen anderen Ausbildungskosten stellt sich auch für die Kosten, die während eines Auslandssemesters auftreten, die Frage, ob es sich beim Studium um eine Erst- oder Zweitausbildung handelt. Je nachdem können die Kosten dann wieder unbegrenzt als Werbungskosten oder bis zu 6.000 Euro als Sonderausgaben deklariert werden. Interessant ist, dass Stipendien nicht mit den anfallenden Kosten verrechnet werden müssen. Anders sieht dies allerdings bei Unterstützung durch BAföG aus. Bei den Kosten können wie gewohnt alle erdenklichen Kosten von den Reisekosten bis zu Unterhaltskosten über die Auslandsversicherung bis zu Gebühren für Sprachtests steuerlich geltend gemacht werden. Wichtig ist dabei nur, dass die Prüfungen im Ausland in Deutschland anerkannt werden.

Inwiefern lässt sich ein Bildungskredit steuerlich geltend machen?

Leider lassen sich die Tilgungsraten eines Bildungskredits steuerlich nicht geltend machen. Auch BAföG, das du zurückzahlst, kannst du nicht von der Steuer absetzen. Dies gilt allerdings nicht für Zinsen auf Bildungskredite. Diese lassen sich wieder über Werbungskosten oder Sonderausgaben von der Steuer absetzen, sogar wenn du das Darlehen erst nach dem Abschluss deiner Ausbildung zurückzahlst. Ein Sonderfall gilt, wenn du nach der Ausbildung im Ausland tätig bist. Auch hierzu beraten wir dich gerne weiter.

Fazit: Steuern sparen bereits während des Studiums? Mit uns kein Problem!

Auch wenn du mit deiner Ausbildung höchstwahrscheinlich nicht allzu viel mit Steuern zu tun haben wirst – es sei denn natürlich, du entscheidest dich bewusst für eine berufliche Laufbahn im Finanzsektor –, ist es kein Hexenwerk, deine Steuerlast zu verringern. Über die Werbungskosten und Sonderausgaben stehen jedem Auszubildenden zwei Möglichkeiten zur Auswahl, Ausbildungskosten steuerlich geltend zu machen. Dies sollte dir mit unseren Tipps nun deutlich leichter fallen als zuvor. Und wenn doch Fragen aufkommen sollten, stehen wir dir natürlich mit Rat und Tat zur Seite.